Развивающиеся рынки (ЕМ) начали год весьма уверенно. Индекс MSCI, отражающий динамику фондового рынка развивающихся стран, в январе прибавил почти 10%. EM валюты укрепились в среднем на 3%. Как следствие, динамика развивающихся рынков отклонилась от среднесрочного тренда. На горизонте ближайших трех месяцев мы ожидаем коррекции на развивающихся рынках в рамках возврата к данному тренду. Данное движение уже началось на первой неделе февраля, и поводом для него послужили сигналы об ускорении роста заработных плат в США, являющегося опережающим индикатором для инфляции. Как следствие, ожидания на рынках сместились в сторону более жесткой политики ФРС. Все чаще упоминается возможность четвертого повышения ставки в 2018 году. В следующие три месяца вполне могут появиться дополнительные сильные статистические данные из США, повышающие вероятность более жесткой политики ФРС. Реализация такого сценария может снизить аппетит к рисковым активам. Рубль вряд ли останется в стороне от данной тенденции.

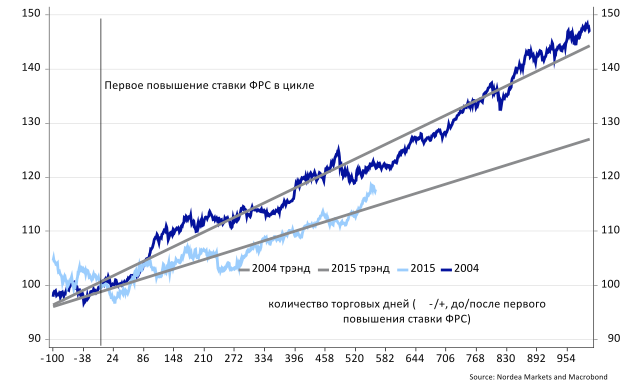

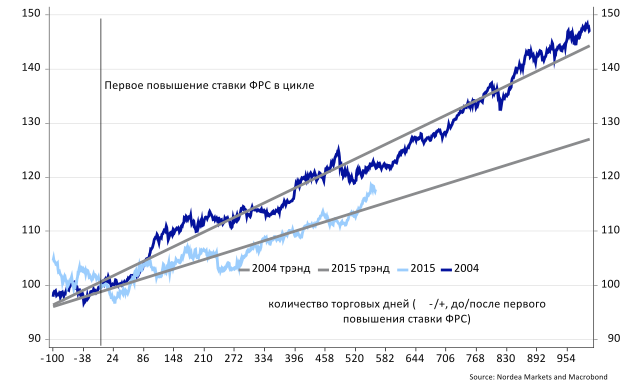

Во второй половине 2018 года мы ожидаем возврата позитивных настроений на развивающиеся рынки. В пользу такого сценария говорит восходящий тренд EM валют как в предыдущем, так и в текущем циклах повышения ставок в США (см. график). Фундаментально мы связываем данный тренд с тем, что аппетит к риску возвращается, когда мировая экономика демонстрирует устойчивые темпы роста. Тем не менее, тенденции последних двух лет говорит о том, что до конца года потенциал укрепления ЕМ валют относительно текущих уровней ограничен.

Индекс валют развивающихся рынков MSCI рос в периоды повышения ставки ФРС в 2004 и 2015 годах

Динамика курса рубля в наших прогнозах будет соответствовать описанному тренду для валют развивающихся стран. После временного ослабления в ближайшие один-два квартала до уровней 58,5-59 рублей за доллар курс рубля возобновит укрепление во втором полугодии текущего года на фоне возврата глобального аппетита к риску. Дополнительную поддержку российской валюте может оказать потенциальное повышение суверенного рейтинга России до инвестиционного уровня агентствами S&P и Moody’s. Ориентиром на конец года выступит отметка 57 рублей за доллар.

Вероятность более существенного укрепления рубля нам представляется довольно низкой по следующим причинам:

1) Долгосрочный тренд валют развивающихся рынков не предполагает существенного укрепления до конца 2018 года относительно текущих уровней.

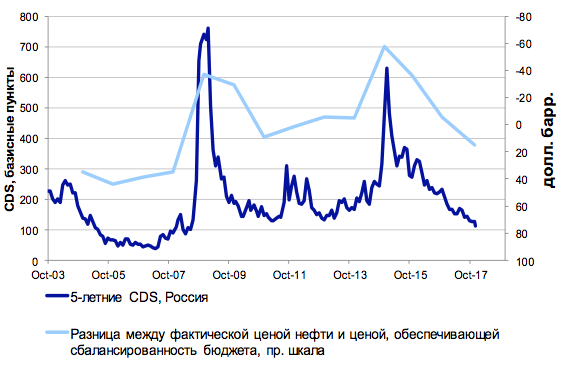

2) Текущие значения российских CDS (чуть выше 110 пунктов) близки к фундаментально обоснованным значениям при текущей конъюнктуре нефтяного рынка и показателях бюджета. По нашим оценкам значения CDS ниже 100 пунктов достижимы при цене на нефть около $80 за баррель. Низкий потенциал дальнейшего снижения CDS ограничивает масштабы возможного укрепления рубля.

CDS на Россию зависит от цены на нефть, балансирующей бюджет

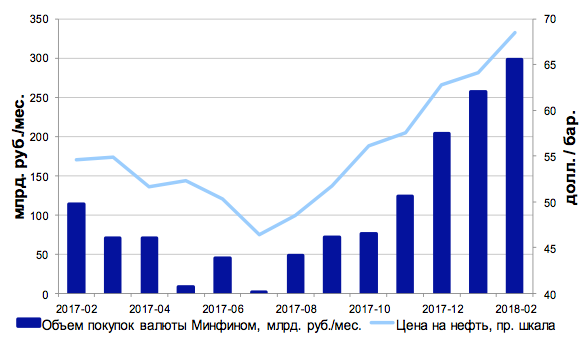

3) Продолжающиеся покупки валюты Минфином в соответствии с бюджетным правилом также ограничивают потенциал укрепления рубля при росте цен на нефть.

Покупки валюты Минфином и рост цены на нефть

4) Банк России продолжит цикл снижения ключевой ставки, постепенно снижая привлекательность рубля для операций carry-trade.

Влияние прочих факторов, способных повлиять на рубль, выглядит довольно сбалансированным. График обслуживания внешнего долга в 2018 году выглядит довольно спокойным по сравнению с 2017 годом. Несмотря на рост импорта, ненефтегазовый дефицит торгового баланса существенно ниже, чем в 2012-2013 годах. Основной риск для нашего прогноза заключается в том, что отношение к рисковым активам может развиваться по иному сценарию, нежели описанному нами.