Декрет, задуманный авторами как препятствие оттоку капиталов из Украины, как ни странно, наоборот, удерживает иностранный капитал от притока в страну. Это понимают практически все, кто видел статистику платежного баланса, об этом прямо говорит и автор статьи. Доходит до смешного: даже украинские облигации государственного займа иностранцы покупают не напрямую, а через синтетические инструменты за рубежом, теряя на комиссии посредника. Потому что никто в здравом уме не хочет протискиваться взад-вперед сквозь «замочные скважины», когда во всем мире давно можно просто нажать две кнопки на лэптопе. Да и много ли наторгуешь или наинвестируешь через «замочную скважину»?

НБУ через 25 лет квазиоткрытого рынка пришел к гибкому курсу валюты, инфляционному таргетированию и дозрел до системной либерализации. Это, вне всякого сомнения, огромный скачок из постсоветской зарегулированной экономики вдогонку за развитым миром. Бизнес получит возможность на равных конкурировать с иностранными корпорациями, не оглядываясь на то, а точно ли укладывается срок выполнения контракта в нормативные 180 дней. Инвестор сможет купить украинские ценные бумаги, не думая о мокрых печатях и 50 справках, необходимых для открытия счета. А если, кроме открытия рынка капитала, мы еще и примем цивилизованные условия защиты прав интеллектуальной собственности, то «Силиконовая долина» расцветет в Украине, и наши программисты будут работать не на дядю в Сан-Франциско, а на себя.

Таким образом, в главном мы едины с автором: движение капитала следует либерализировать. Более того, существенную часть работы над концепцией либерализации, упомянутой в статье, мы (ЦЭС) проделали вместе с НБУ в составе рабочей группы.

Однако сейчас Нацбанк, анализируя темпы либерализации, говорит о рисках открытия рынка, но совершенно забывает сказать о рисках, которые остаются, если оставить рынок закрытым. А это в перспективе гораздо страшнее, чем несколько скачков валютного курса.

Если Украина сейчас полноценно не встроится в мировую экономику, а продолжит заниматься политическими игрищами и псевдозащитой внутреннего рынка, мы потеряем то немногое, что у нас осталось, — человеческий капитал. Трудовая миграция, которой открыл дорогу «безвиз», не прекратится, если в страну не придут инвестиции, не будет экономического роста и не появятся новые рабочие места. А эти инвестиции не придут ни от иностранцев, ни от «своих» офшорных олигархов, пока есть ограничения на движение капитала, и деньги в любой момент могут попытаться «запереть» в стране. И тогда уже Украина окончательно зацементирует свое место в мире как страна шахтеров и крестьян, а дети украинцев будут стремиться в Польшу и Словакию, как мексиканцы стремятся в США. У нас осталось совсем небольшое окно возможностей, чтобы не допустить подобного. Обидно будет, если Украина не воспользуется ими, а будет топтаться на месте из-за страхов и стереотипов.

Нет ничего более постоянного, чем временное, — от этого принципа следует отходить как можно быстрее. Временные ограничения, так называемые драконовские меры, введенные в 2014 г., частично остаются и по сей день — а уже 2018-й на дворе. Сейчас уже не 2014-й или 2015 г., и давно окончился тот «идеальный шторм», о котором любила говорить госпожа Гонтарева, и на волне которого Н.Яресько пришлось реструктуризировать государственные долги. Украине повысили кредитный рейтинг, она снова смогла привлечь еврооблигации на открытом рынке. Так почему же временное стало постоянным?

Ведь в НБУ осознают риск зависимости регулятора от нерыночных инструментов, когда, привыкнув применять «кувалду» ограничений, регуляторы уже не могут работать «скальпелем» рыночных методов. На наш сторонний взгляд, именно этот риск и реализовался, просто изнутри это оказалось сложнее заметить.

В новом законе о валюте следует учесть этот вопрос, возможно, даже прямо запретив продлевать ограничения более двух или трех раз. Текущая формулировка «не более шести месяцев» ничего по сути не меняет, поскольку оставляет возможность продления ограничений.

Страшные иностранные «горячие миллиарды» — на самом деле способ преодолеть кризис пиковых выплат по госдолгу в 2018–2020 гг. без негативных последствий для финансовой устойчивости. Опасения по поводу неконтролируемого притока шальных денег, высказываемые регулятором, на наш взгляд, напрасны. Риск, с точки зрения НБУ, в том, что шальные миллиарды портфельных инвесторов зайдут в страну и создадут «пузыри» на рынках. Мы хотим успокоить Нацбанк: у нас есть только один достаточно ликвидный и цивилизованный финансовый рынок — рынок ОВГЗ. Все остальное, включая фондовый рынок, в зачаточном состоянии, а рынка земли не существует вообще. Деньги, которые пойдут в ОВГЗ, позволят нарастить валютные резервы и снизить долю валютного госдолга. И то и другое — просто краеугольные камни устойчивости страны перед любыми кризисами, с этим согласится любой аналитик международного рейтингового агентства. Этого следует не бояться, это следует приветствовать.

В 2018 г. правительству нужно выплатить вместе с процентами 4 млрд долл. по внешнему долгу и еще 198 млрд грн (эквивалент 7 млрд долл.) по внутреннему долгу. Это 10 млрд долл. в год, которые Украина легко абсорбирует. Для сравнения, в прошлом году в страну зашло 2,3 млрд долл. прямых иностранных инвестиций, и еще на 1,5 млрд долл. иностранцы купили ОВГЗ. При минимальных потребностях правительства в 11 млрд долл., не говоря уж о частном бизнесе, странно бояться даже удвоения или утроения притока средств.

Ведь вместо того, чтобы снова занимать в долларе на рынке еврооблигаций и потом с содроганием ждать очередного кризиса, когда из-за курса валют платежи иностранным кредиторам взлетят до небес, Минфин спокойно сможет занять у тех же самых нерезидентов в гривне, и теперь валютный риск будут нести они, а не мы.

Украина пережила опыт стремительного роста платежей по долгам. В 2007 г. мы, налогоплательщики, отдавали кредиторам менее 1% ВВП в виде процентов по государственному долгу. Сегодня мы отдаем кредиторам примерно 4% ВВП (см. рис. 1) — в два раза больше, чем страны Центральной и Восточной Европы. Чтобы прочувствовать масштаб цифры, это примерно соответствует совокупным затратам на всю медицину в Украине. И причина для такого роста — не только непомерный аппетит государства, которое набралось долгов, но и взрывной рост стоимости обслуживания валютного долга в гривне после девальвации. Если бы Украина занимала в гривне, а не в валюте, проблема была бы не такой острой. Валютная либерализация поможет хотя бы частично решить вопрос с заменой валютного долга на гривневый.

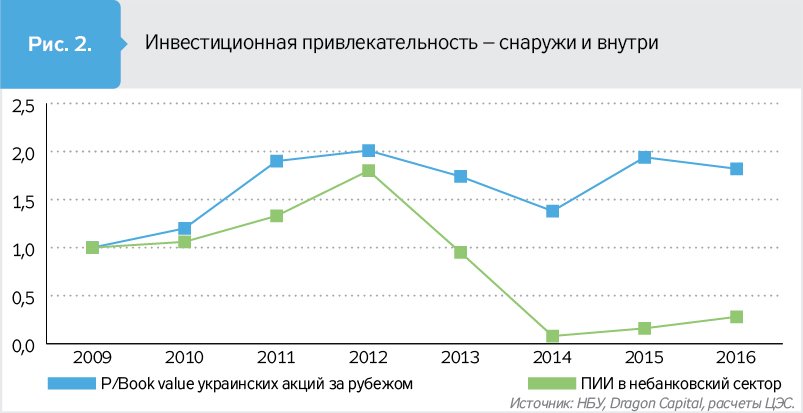

Настоящие гарантии прямым инвесторам нужно внести в закон. Прямые инвестиции не будут заходить в Украину, пока есть ограничения. Это четко прослеживается, если сравнить, как менялась стоимость украинских акций за рубежом, где нет ограничений, и объемы прямых инвестиций в Украину, где ограничения есть, а все остальные риски остаются такими же (см. рис. 2). Даже нереформированная Украина ежегодно теряет 50–80% потенциального объема прямых иностранных инвестиций только из-за ограничений.

А ведь именно ПИИ могут дать долгожданные 5–7% роста в год, обеспечить новые рабочие места, трансферт новых технологий и знаний. В прошлом году в Украину зашло 2,3 млрд долл. прямых иностранных инвестиций. Для сравнения, в Польшу в 2016 г. прямые инвесторы вложили 11,4 млрд долл. В новом законе стоит прямо прописать запрет НБУ на введение ограничений для репатриации средств от инвестиций или дивидендов. Это и будет настоящей защитой инвесторов.

И напоследок мы хотим поддержать НБУ в одном важном моменте: если центробанк отпустит валютное регулирование, убрав «бутылочное горлышко» для экономического роста, то правительство и президент должны сделать все, чтобы этот рост мог состояться. Дерегуляция, приватизация, верховенство права и защита прав собственности должны стать мыслями, с которыми будут засыпать и просыпаться каждый политик и каждый чиновник. Мы верим, что эти мысли будут вызывать у них не страх за свою судьбу, а веру в благополучное будущее Украины.