Экс-глава НБУ Валерия Гонтарева написала книгу о большой банковской реформе в Украине времен ее работы в Нацбанке.

Она позиционируется как «практический мануал»: Гонтарева предлагает центробанкам других стран поучиться украинскому опыту болезненных, но необходимых реформ в финансовом секторе.

Книгу издала Лондонская школа экономики, где сейчас работает экс-глава НБУ. Пока что есть только английский вариант.

LIGA.net с разрешения автора публикует пересказ самой интересной, на наш взгляд, части: зачем НБУ затеял чистку банковского сектора в 2014-2016 годах и почему национализация ПриватБанка была неизбежной.

В октябре 2014 года я впервые в качестве главы НБУ встретилась со Стенли Фишером, вице-президентом ФРС США. Я задала ему вопрос: как разбалансированная экономика воюющей Украины может достичь макростабильности.

Он ответил, что никогда не сталкивался с такими невероятно сложными вызовами — наша миссия невыполнима. Три года спустя, МВФ писал о достижениях НБУ времен моей каденции так: «огромные сущностные и структурные изменения (которые прошла Украина с 2014 года, — Ред.) – это беспрецедентная история для современного центробанкинга».

Эта книга о том, как нам удалось выполнить «невыполнимую миссию». До сих пор в мире остается очень много стран, остро нуждающихся в реальных реформах их финансовых и банковских систем.

Сейчас я знаю, что Национальный банк – это главный защитник страны от тех, кто пытается использовать ее в своих корыстных целях. Центробанк – это также хирург, который удаляет раковую опухоль коррупции с тела экономики.

Не упустите шанс. Как говорил Стивен Хокинг, цените время, действуйте сейчас. Этот практический мануал поможет.

***

Приоритет: очистить банковскую систему

Гигантское кредитование связанных лиц. Собственники банков, которые прячутся за цепочками номинальных владельцев. Формальная отчетность, подаввашаяся «для галочки». Политически-мотивированное кредитование и вызванные им убытки госбюджета. Отмывание денег, как бизнес-модель. Акционеры и менеджмент падающих банков, которые бегут из страны вместе деньгами клиентов.

Звучит как фильм ужасов?

Нет. Это стандартная ситуация в финансовом бизнесе Украины до 2014 года.

Мы называли это «олигархическим банкингом», когда большинство банков в стране принадлежало тем или иным бизнес-группам (за исключением государственных и банков с иностранным капиталом).

Они использовали свои банковские активы с одной целью: чтобы финансировать свой же бизнес в других секторах. Часто – за счет депозитов, которые эти банки активно привлекали. Снисходительность банковского регулирования к таким практикам в то же время была поистине безрассудной.

Вообще наша банковская реформа должна была содержать три этапа: очистка, перезагрузка, стабильное развитие. Но, как ни парадоксально, очистки, как таковой у нас не было: все то, что мы вывели с рынка, нельзя назвать «банками». У них не было реальных активов, не было капитала, отсутствовали нормальные процедуры выдачи кредитов и риск-менеджмент. Мы называли их «мойки», «зомби» и «пылесосы».

Например, портфель корпоративных кредитов одного из крупнейших банков на 100% был инвестирован в бизнес владельцев этого же банка без каких-либо залогов (вероятно, речь идет о ПриватБанке Игоря Коломойского и Геннадия Боголюбова, — Ред.). Два других финучреждения, которые принадлежали одному собственнику имели кредитные портфели, которые были инсайдерскими на 64% и 96% (вероятно, имеются в виду VAB Банк и банк Финансовая инициатива Олега Бахматюка. — Ред.).

В этих двух кейсах – рецепт расцвета бизнес-империй по-украински.

***

Наследие прошлого

Позиция НБУ относительно таких банков была четкой: те банки, которые не соответствуют критериям нормальных финансовых посредников, должны уйти с рынка.

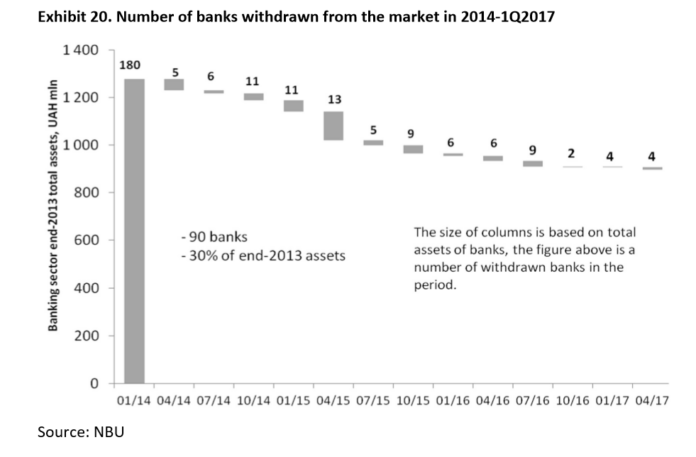

С 2014 по 2017 годы систему покинуло 90 банков: около половины от общего количества, они занимали треть общих банковских активов. Безусловно, этот болезненный процесс привел к временной утрате доверия к системе.

Что же это были за банки?

— 16 из них имели непрозрачную структуру собственности или у владельцев была сомнительная репутация;

— 3 – самоликвидировались по решению собственников;

— 4 – обанкротились из-за аннексии Крыма и войны на Донбассе;

— 10 – грубо нарушали правила финансового мониторинга;

— 57 – столкнулись с финансовыми проблемами, такими как недостаточность капитала, низкое качество активов и т.п.

Сдвиг в парадигме

После кризиса 2008 года было очевидно, что многие крупные украинские банки продолжают находиться не в лучшем финансовом состоянии. Тем не менее, центробанк продолжал поддерживать их (в 2008 году на грани банкротства оказался Надра Банк Дмитрия Фирташа. Финучреждение спаслось благодаря массивному рефинансированию НБУ, эти кредиты до сих пор не возвращены. — Ред.).

Это были банки с отрицательным капиталом (иными словами – с дырой), рефинансирование НБУ только максировало эту проблему. Прекратить поддерживать эти банки и больше не оставлять их «на борту» – одно из главных решений нашей реформы.

Мы начали с того, что кардинально пересмотрели подход к банковской отчетности. Чтобы побороть практику «витринной» [window-dressing] отчетности, мы ввели институт кураторства. В 2015 году кураторы НБУ работали в 51 банке: как тех, кто получал рефинанс, так и в тех, кто получил статус «проблемного» из-за плохого финансового состояния.

Две трети рефинансирования были выданы банкам, которые впоследствии стали неплатежеспособными. Их собственники хорошо известны – это крупнейшие украинские олигархи (перед уходом из НБУ Гонтарева публично огласила список крупнейших должников Нацбанка: банк Надра Дмитрия Фирташа – 9,8 млрд грн, Финансовая инициатива и VAB Олега Бахматюка – более 10 млрд грн, Дельта Банка Николая Лагуна – 8 млрд грн, банк Финансы и Кредит Константина Жеваго – 6,3 млрд грн. Имэксбанк Леонида Климова – 3,4 млрд грн. — Ред.).

Рефинанс предназначен только для платежеспособных банков, центробанк предоставляет ликвидность, но не капитал. Я бы очень хотела, чтобы политики и многочисленные «эксперты» запомнили это простое правило.

Диагностика банков: горькая правда или сладкая ложь?

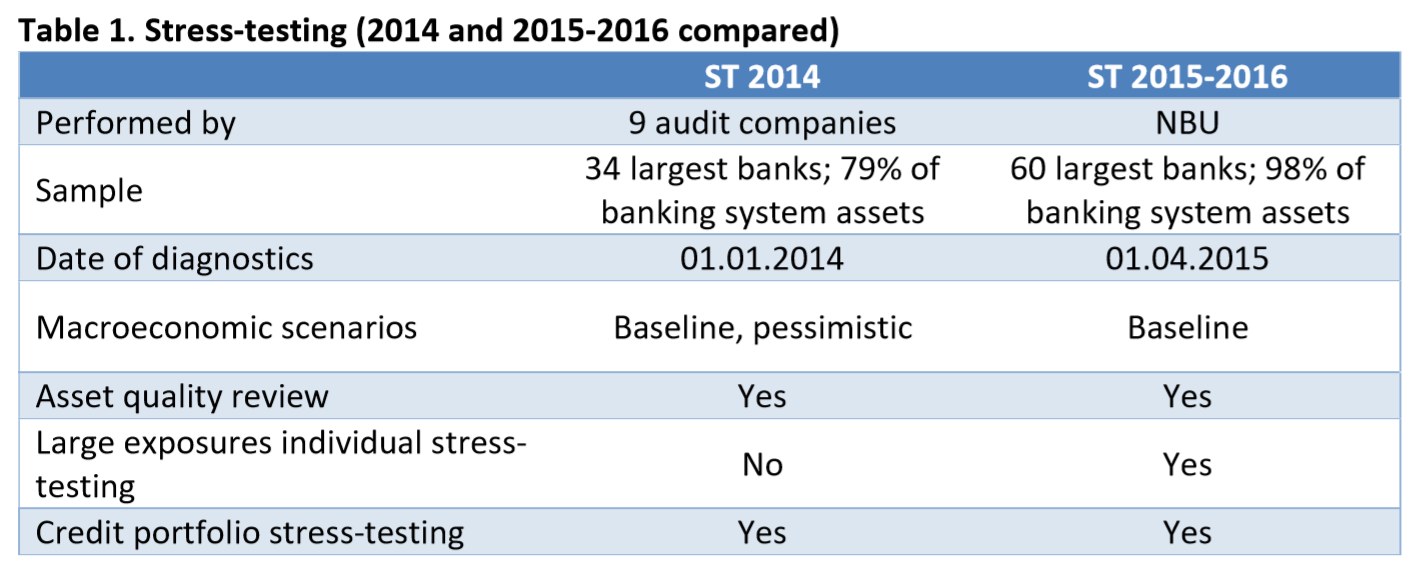

Благодаря техническим консультациям МВФ в 2014 году мы начали оценку качества активов украинских банков (AQR, Asset Quality Review) и запустили регулярные стресс-тесты. Мы тестировали не только непосредственно банки, но и их крупнейших заемщиков. Например, это были большие украинские агрохолдинги, а также энергетические и инфраструктурные компании.

Первыми процедуру прошли 34 крупнейших финучреждения. В результате мы увидели, что в докапитализации нуждается 17 банков. Объемы «дыры» составляли почти 60 млрд грн (на тот момент $2,3 млрд или почти треть от их капитала, задекларированного по состоянию на начало 2014 года). Десять из 34 в итоге обанкротились.

В ходе большой диагностики 2014-16 годов стало понятно, что «кредитные стандарты» в украинских банках очень низки. Поэтому мы изменили подход, внедрив понятие «профессионального суждения», чтобы вывести на поверхность суть, а не форму кредитных операций.

Прозрачная структура собственности

Банковский сектор Украины полностью прозрачен, мы знаем, кто владеет каждым банком, который работает здесь. Сейчас это утверждение звучит вполне буднично, но 2014 году такое было просто немыслимо.

Тогда прозрачной можно было назвать лишь половину банковской системы. В остальном мы могли только догадываться, кто контролирует конкретный банк прячась либо за «футбольной командой» из 11 номинальных собственников, либо за «олимпийской сборной» из 51 человека. Были и случаи, где даже центробанк не имел понятия, кто реально владеет финучреждением.

Чтобы изменить ситуацию, нам пришлось поменять регулирование: поправки усиливали ответственность владельцев банков (речь о постановлении НБУ №328 от 21 мая 2015 года, — Ред.). Если реальные собственники не открывали себя, финучреждение становилось неплатежеспособным. Такая судьба постигла 16 банков.

В конечном итоге мы пришли к концепции «решающего влияния», что определяет владельца банка как лицо, которое влияет на его деятельность, а не просто является его формальным акционером. Так появилось принципиально новое понятие в украинской банковской терминологии – ключевой участник банка.

Докапитализация

Только 21 банк из 60 не нуждался в допкапитале по итогам диагностики 2015 года. Четыре банка провалили свои программы докапитализации и были признаны неплатежеспособными (вероятно, речь идет о банках Хрещатик, Диамант, Платинум и Фидобанк. — Ред.). Один – крупнейший банк страны – был национализирован (ПриватБанк. — Ред.).

Все остальные – выполнили свои планы в срок, увеличив капитал совокупно на 108 млрд грн или $4,2 млрд.

Связанные лица

Для меня стало сюрпризом, что украинский регулятор практически не уделял внимания проблеме связанного кредитования.

Реальные объемы связанного кредитования были шокирующе большими. В середине 2015 года официальные отчеты банков рапортовали о 1,5 млрд грн связанных кредитов или 0,3% от общего портфеля. После диагностики (параллельно с этим было уточнено само определение связанного кредита), мы увидели совершенно другую картину: более 80 млрд грн. В банках с частным украинским капиталом концентрация заемщиков-инсайдеров составляла порядка 25%.

Что происходит с этими портфелями в кризис, мы увидели в 2014-16 годах. Финансовое состояние многих бизнес-групп резко ухудшилось, способность обслуживать свои долги – тоже. В такой ситуации собственники многих банков решили, что им проще (и дешевле) позволить своим финучреждениям рухнуть, чем обслуживать долги собственных же компаний.

Полагаю, если бы не столь большие объемы связанного кредитования, мы бы увидели намного меньшее количество банковских банкротств.

***

История национализации ПриватБанка – будущий бестселлер

Спасение от банкротства крупнейшего украинского банка заслуживает на отдельную книгу. Эта история способна стать бестселлером: не только в Украине, но и во всем мире.

А тогда – в декабре 2016 года – никто не гарантировал нам успеха. «Операция» по мирной национализации финучреждения с миллионами клиентов – таких прецедентов в истории мировых финансов еще не было.

Внутри головоломки

Все участники финансового рынка всегда знали, что у ПриватБанка большие проблемы со связанными кредитами. У финучреждения, которое сконцентрировало треть всех депозитов банковской системы, не было ни одного крупного кредита компаниям, не связанным с его владельцами.

Но реальные масштабы происходящего в банке, которые я увидела, став главой НБУ, повергли меня в истинный шок. Это была чистая «схема Понци»: весь портфель корпоративных кредитов ПриватБанка был выдан не просто связанным компаниям, а «пустышкам», у которых не было ни залогов, ни даже кэшфлоу как такового.

«Черная дыра» в капитале

Пожалуй, термин «дыра в капитале» не очень справедлив применительно к ПриватБанку. Это была не дыра в классическом понимании: у банка просто отсутствовали какие-либо реальные активы. Сначала “дыра” оценивалась в 113 млрд грн, что само по себе было невероятно. Но в Привате были и более поразительные вещи.

У меня лично было около 30 встреч с владельцами ПриватБанка (Игорь Коломойский и Геннадий Боголюбов, — Ред.). Изначально мы договорились с ними о постепенной программе докапитализации, которая состояла из двух этапов. Акционеры дали личные гарантии, что не просто выполнят эту программу, но и решат проблему связанных кредитов.

План не требовал от акционеров непосредственно вливания 113 млрд грн. В случае с 74 млрд речь шла о том, чтобы заменить инсайдерские кредиты компаниям-пустышкам ликвидными активами. У владельцев банка была такая возможность, поскольку они владели многочисленными бизнесами не только в Украине, но и в других странах, в частности Великобритании и США.

Но ПриватБанк решил положить на баланс новый «мусор» вместо нормальных активов. В конце августа 2016 собственники все-таки внесли 31 млрд грн, но уже через пять дней 5,5 млрд из этой суммы опять были выведены. Снова мошенничество. В этот момент у нас уже не оставалось сомнений: они не собираются выполнять взятые обязательства.

В ноябре 2016 года, за несколько недель до национализации, НБУ определил связанными 97% кредитов банка. Впоследствии оказалось, что мы заблуждаемся: оценка нового менеджмента показала – инсайдерским был весь кредитный портфель банка или 240 млрд грн, а дыра в капитале расширилась до 143 млрд грн.

В октябре менеджмент банка развернул новую мошенническую активность: 75% кредитного портфеля «перекинули» на 36 новых фейковых фирм. Национализация стала неизбежной.

Дорожная карта национализации

Мы готовились к возможной национализации ПриватБанка с 2015 года. Это помогло нам пройти сложнейший процесс быстро и слажено. События разворачивались так:

16 декабря 2016 собственники отправили Кабинету министров письмо с просьбой национализировать ПриватБанк.

17 декабря НБУ, Минфин, Фонд гарантирования вкладов и Нацкомиссия по ценным бумагам подписали детальный план национализации.

18 декабря 9:00 НБУ признал ПриватБанк неплатежеспособным.

18 декабря 21:00 Кабмин объявил о переходе банка в госсобственность.

19 декабря Совет национальной безопасности и обороны подтвердил национализацию специальным Декретом. Фонд гарантирования объявил о введении в Приватбанк временной администрации.

22 декабря Минфин купил 100% акций банка у Фонда гарантирования.

23 декабря процесс национализации завершен.

До 1 июля 2017 года экс-собственники банка обещали погасить или реструктуризировать долги связанных с ними компаний перед ПриватБанком. Вместо этого они подали около 600 исков, которыми пытаются оспорить национализацию.

Государство в свою очередь организовало forensic-аудит (компания Kroll выявила мошеннические схемы на $5,5 млрд в течение 10 лет) и инициировало ряд разбирательств в других странах. Иски на миллиарды долларов были поданы в судах Великобритании, Швейцарии, Кипра, США и Израиля.

В них подробно описаны схемы, с помощью которых из ПриватБанка годами выводились огромные средства. Например, один из исков на Кипре в деталях рассказывает, как кипрская дочка Привата служила перевалочным пунктом для отмывания денег. По данным банка, с 2006 по 2016 год через нее прошло $470 млрд (в два раза больше, чем суммарный ВВП Кипра за этот же период).

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.